灰度最新研报:关税、滞胀与比特币,全球经济大变局

原文标题: Market Byte: Tariffs, Stagflation, and Bitcoin

原文作者:Zach Pandl

编译:Asher( @Asher_ 0210 )

编者按:本文分析了 近期美国全球关税政策变化对金融市场的影响,特别是比特币在这一过程中展现出的独特表现;探讨了关税对经济的长远影响,特别是在滞涨时期资产配置的选择,及比特币与黄金在这种环境下的表现;分析了当前贸易紧张局势对美元的影响及比特币的潜在采纳,最后对未来几年的经济前景作出展望,指出比特币与黄金等稀缺大宗商品资产可能在高通胀环境中迎来更多关注和需求。

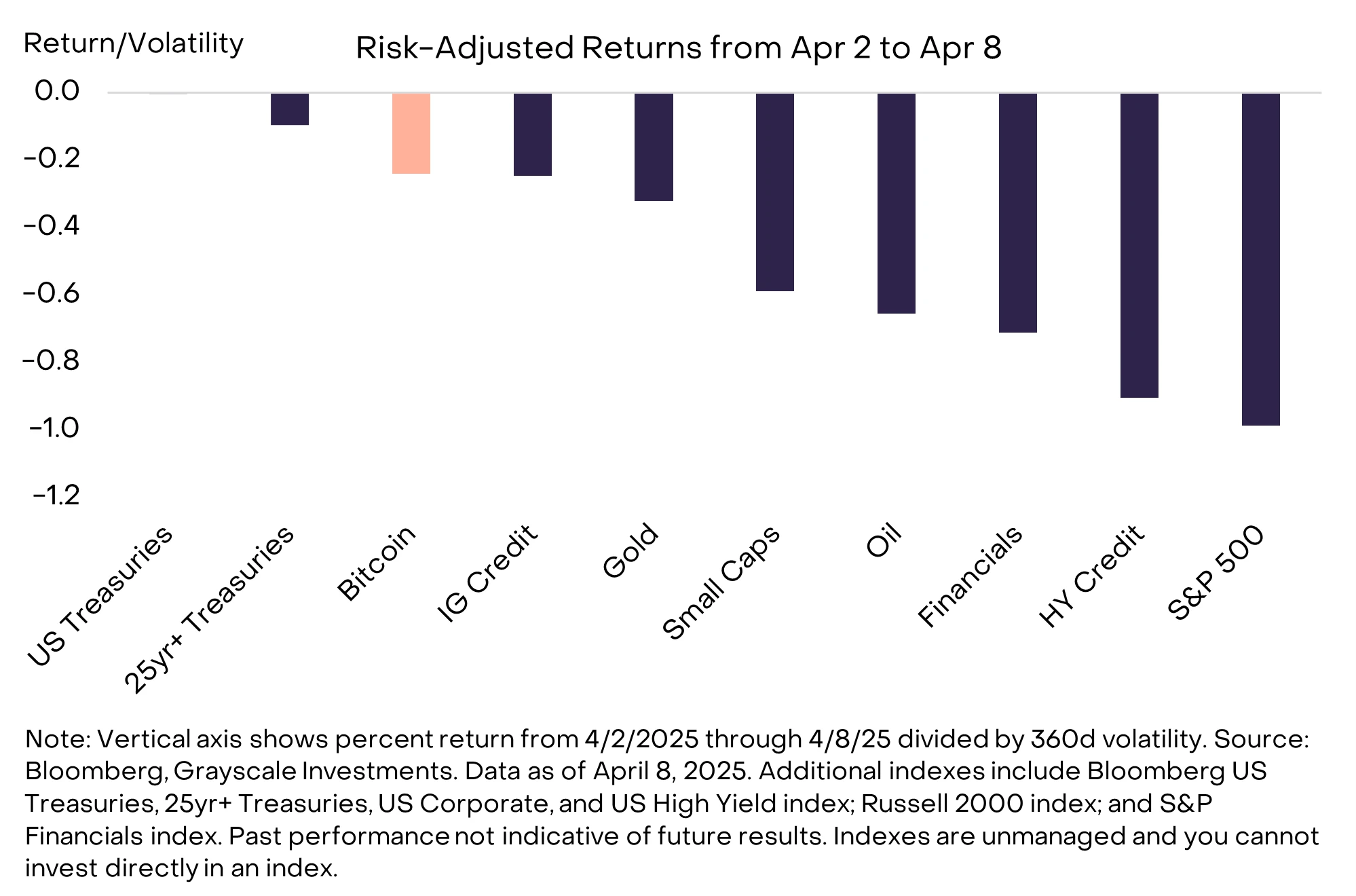

自 4 月 2 日美国宣布新的全球关税政策以来,全球资产价格大幅下跌,直到今晨特朗普宣布的暂停关税政策(中国除外)才逐步回暖。然而,最初的关税公告几乎影响了所有资产,在这段时间里,按风险调整后的基准来看,比特币的下跌幅度相对较小。 因此,如果比特币与股市回报的相关性为 1:1, 标准普尔 500 的下跌应该意味着比特币价格下跌 36%。 然而,实际情况是,比特币仅下跌了 10%, 这突显了即便在市场出现深度回撤时,持有比特币作为投资组合的一部分仍能带来显著的多样化效益。

经风险调整后,比特币价格下跌幅度相对较小

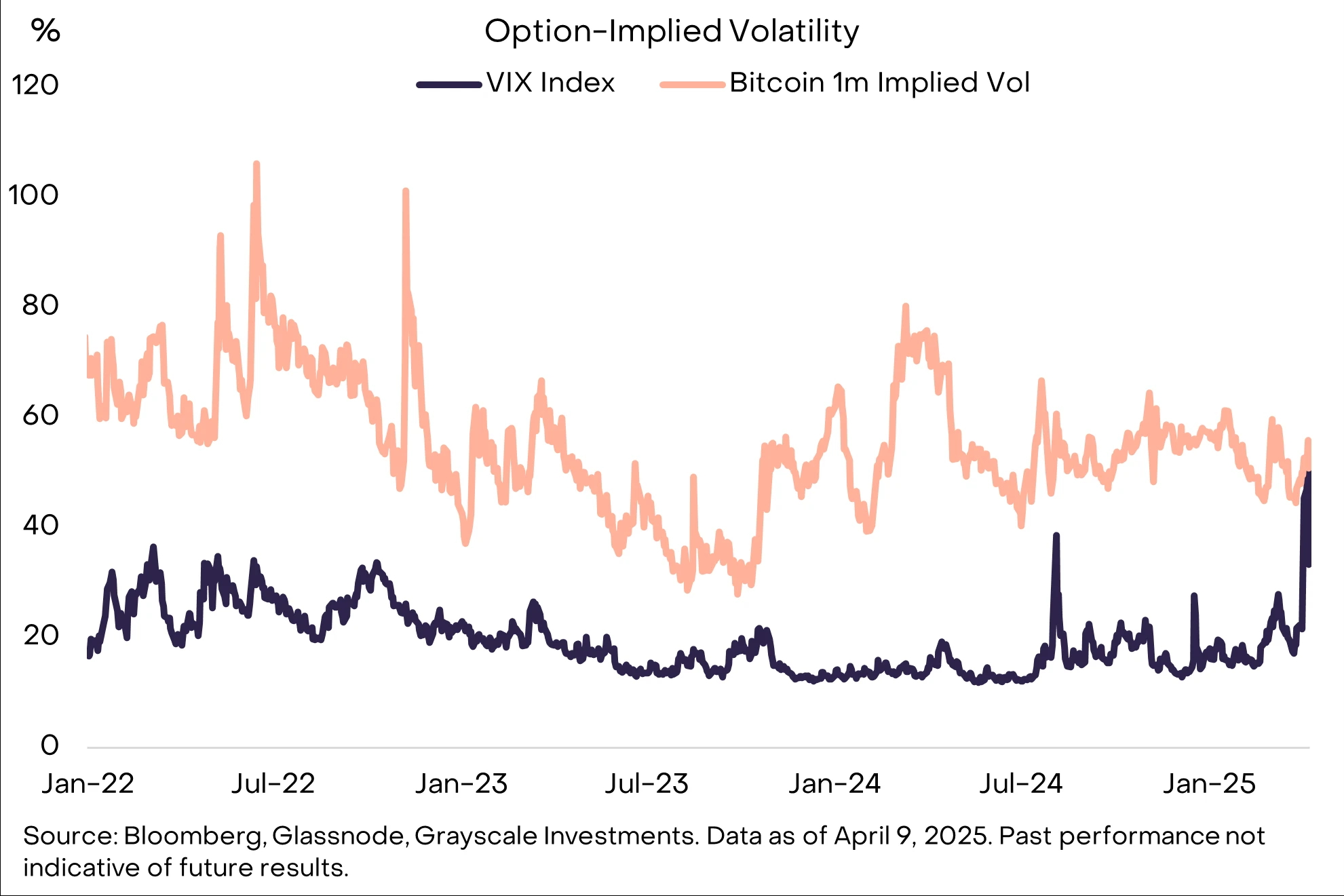

短期内,全球市场的前景可能将取决于白宫与其他国家之间的贸易谈判。虽然谈判可能导致关税降低,但谈判中的挫折也可能引发更多的报复行动,传统市场的实际波动性与隐含波动性仍然很高,难以预测贸易冲突在未来几周内将如何演变。因此,投资者应在高风险市场环境中谨慎调整仓位。 此外,比特币的价格波动性增加幅度远低于股票的波动性,且多个指标显示,加密货币市场中的投机性交易者持仓相对较低,如果宏观风险在未来几周有所缓解,加密货币的市值应有望反弹。

股票的隐含波动性接近比特币

关于比特币,尽管其在过去一周的价格有所下降,但从更长远的角度来看,更高的关税对比特币的影响将取决于其对经济和国际资本流动的影响。 关税(以及与之相关的非关税贸易壁垒的变化)可能会导致“滞涨”,并可能导致美元需求结构性疲软,因此这种情况下,关税增加以及全球贸易模式的变化对比特币的采纳从中长期来看或是积极因素。

滞胀下的资产配置

滞胀指的是经济增长缓慢/正在放缓,同时通货膨胀率较高/正在加速的经济状态。关税提高了进口商品的价格,因此(至少在短期内)会导致通胀上升。同时,关税也可能由于降低了居民的实际收入,以及企业面临调整成本,进而减缓经济增长。 从长期来看,这种影响可能会因国内制造业投资增加而得到部分抵消,大多数经济学家预计,这些新的关税在未来至少一年内仍将对经济造成拖累。

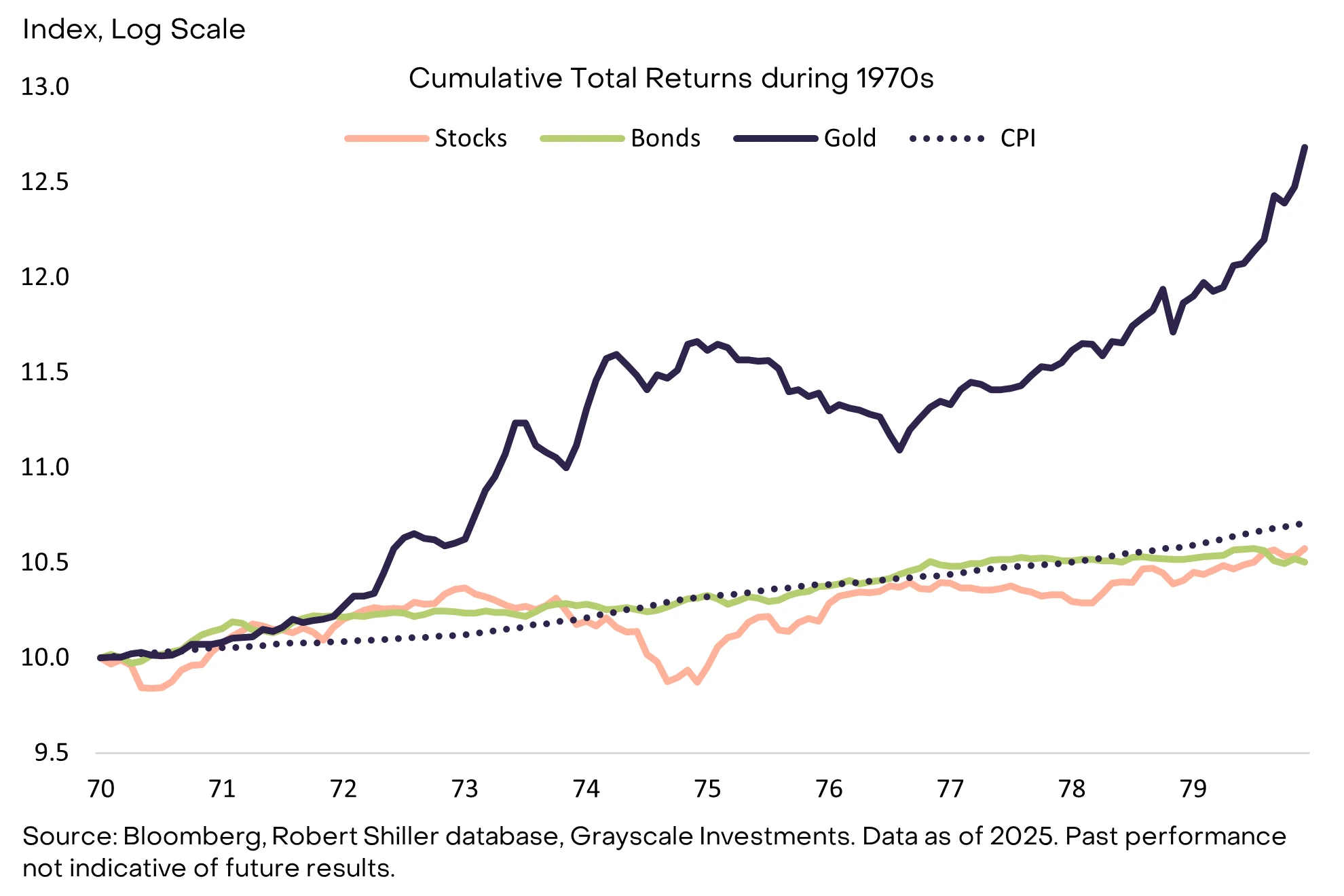

从历史的角度来看, 20 世纪 70 年代的资产回报最生动地展示了滞涨对金融市场的影响(比特币问世时间过短,无法回测其表现)。在那个十年里,美国股票和长期债券的年化回报率均约为 6%, 低于当时 7.4% 的平均通胀率,相比之下,黄金的价格年化上涨约为 30%, 远远超过了通胀率。

传统资产在 20 世纪 70 年代的实际回报为负

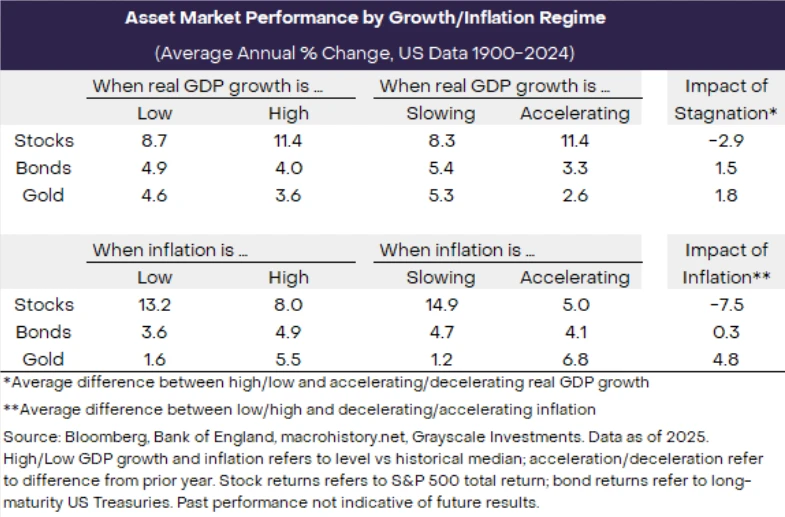

通常情况下,滞涨时期的极端情况较为罕见,但其对资产回报的影响随着时间的推移大体一致。下图显示了自 1900 年至 2024 年,美国股票、政府债券和黄金在不同经济增长和通货膨胀周期中的年均回报。

滞涨降低股票回报,提高黄金回报

历史数据揭示了三个要点:

-

当 GDP 较高或加速增长且通货膨胀较低或放缓时,股市回报通常会提高。因此,在滞涨时期,股市回报会按预期下跌,投资者可能需要减少股权配置;

-

当经济增长低迷且通货膨胀上升时,黄金往往表现较好,尤其是在滞涨期间,黄金成为对冲通胀的主要工具。这表明,在这种环境下,黄金通常是一个更具吸引力的投资选择;

-

债券表现与通货膨胀变化密切相关。当通货膨胀较低时,债券收益通常较好,而当通货膨胀上升时,债券的表现通常较差。因此,在通胀上升的时期,债券投资者可能面临回报下降的风险。

总结而言,不同资产在经济周期中的表现各不相同,投资者应根据宏观经济环境调整资产配置。滞涨时期尤为重要,因为其往往对股票产生负面影响,而 黄金则可能迎来增长 。

比特币与美元

关税和贸易紧张局势或会在中期内推动比特币的采用,原因之一是美元需求的压力。具体来说,如果与美国的总体贸易流量下降,而大部分贸易流量是以美元计价的,那么对美元的交易需求将减少。此外,如果加征关税也导致与其他主要国家的冲突,那么它们可能会削弱美元作为储值手段的需求。

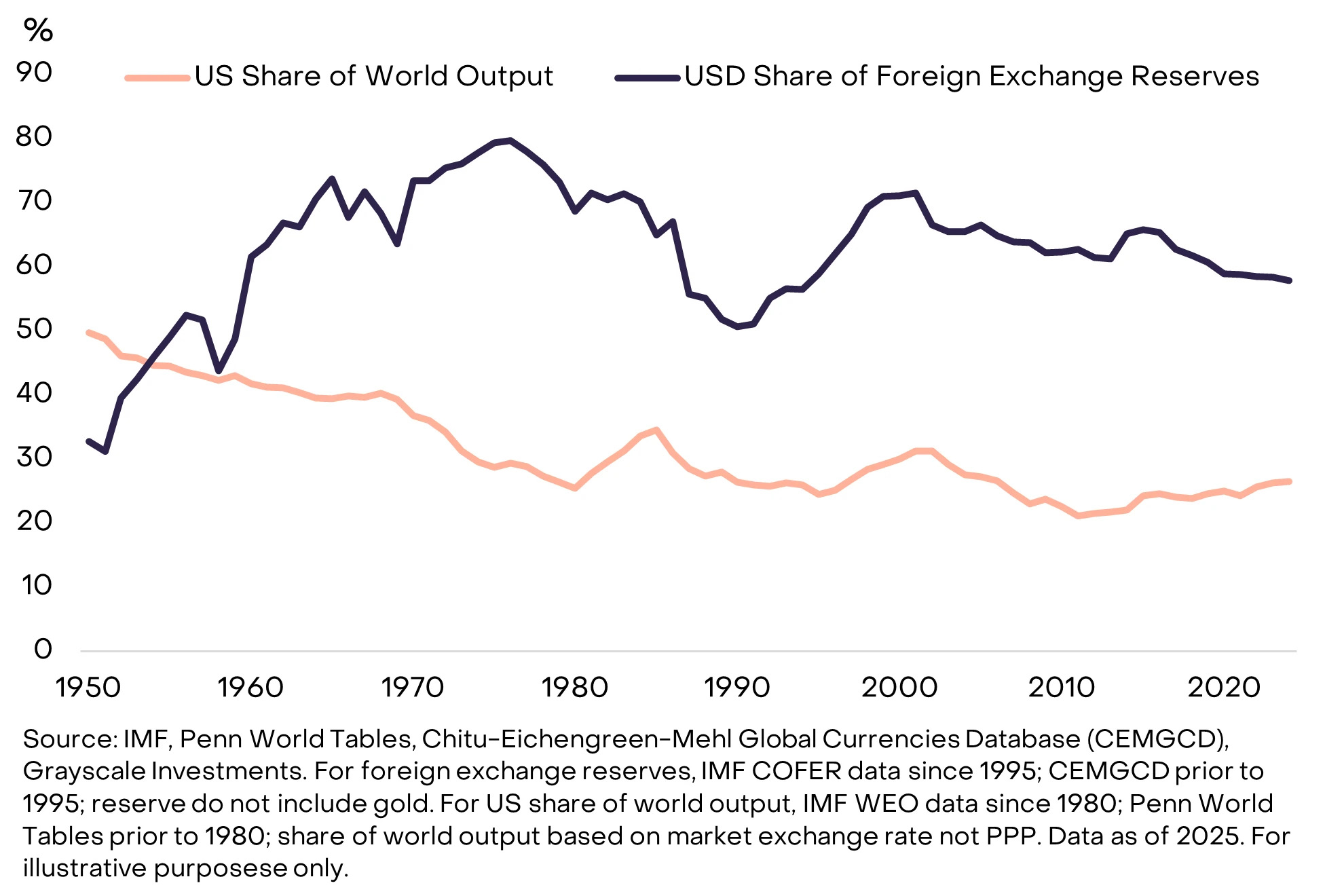

美元在全球外汇储备中的占比远远超过美国在全球经济产出中的占比。这种情况存在许多原因,但网络效应发挥了重要作用:各国与美国进行贸易往来,在美元市场借贷,通常以美元计价出口大宗商品。 如果贸易紧张局势导致与美国经济/以美元为基础的金融市场的联系减弱,各国可能会加速外汇储备的多元化。

美元在全球储备中的占比远远超过美国在全球经济中的占比

许多中央银行在俄罗斯遭遇西方制裁后,已经加强了黄金购买。据了解,除了伊朗,当前没有其他国家的中央银行在资产负债表上持有比特币。然而,捷克国家银行已开始探索这一选项,美国也建立了战略比特币储备,并且一些主权财富基金已经公开宣布投资比特币。 在我们看来,以美元中心的国际贸易和金融体系受到的干扰可能会导致央行进一步进行储备多样化,包括投资比特币。

美国历史上与特朗普总统的“解放日”声明最相似的时刻可能是 1971 年 8 月 15 日的“尼克松冲击”。当晚,尼克松总统宣布全面征收 10% 的关税,并结束美元兑换黄金的制度——这一制度自二战结束以来一直支撑着全球贸易和金融体系。该行动引发了美国与其他国家之间的外交活动,最终在 1971 年 12 月达成史密森学会协议,其他国家同意将其货币相对于美元升值。美元最终在 1971 年第二季度至 1978 年第三季度之间贬值了 27%。 在过去的 50 年里,曾有几轮贸易紧张局势之后出现了(部分通过谈判达成的)美元走弱的情况。

预计近期的贸易紧张局势将再次导致美元持续疲软。 根据相关指标,美国美元已经被高估,联邦储备系统有空间降低利率,而白宫希望减少美国的贸易赤字。尽管关税会改变有效的进出口价格,但美元贬值可能会通过市场机制逐步实现贸易流动的重新平衡,从而达到预期的效果。

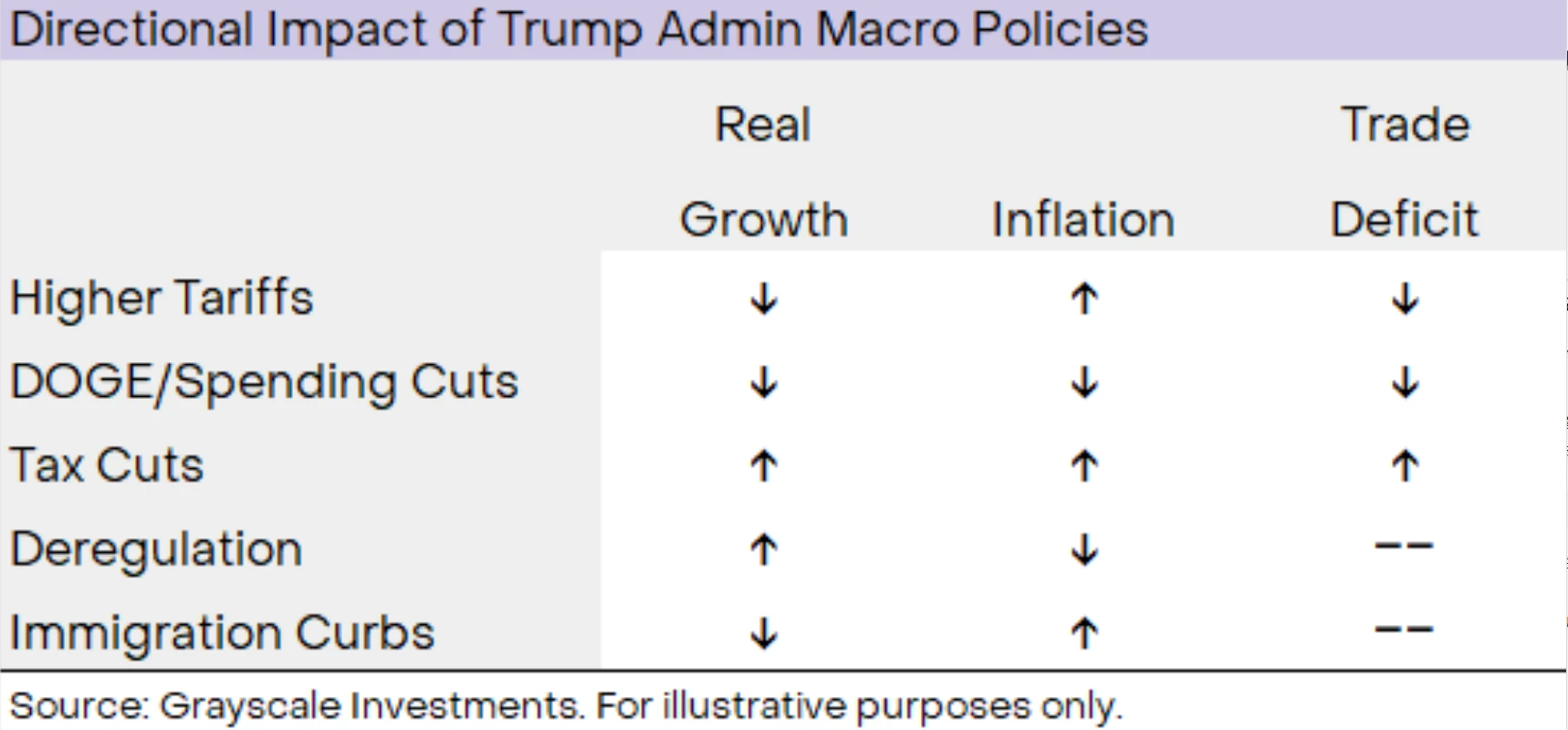

时代之子——比特币

美国贸易政策的突变正在使金融市场发生调整,这将对经济产生短期的负面影响,然而,过去一周的市场条件不太可能成为未来四年的常态。特朗普政府正在实施一系列政策措施,这些政策将对 GDP 增长、通货膨胀和贸易赤字产生不同的影响。例如,虽然关税可能会减少经济增长并提高通货膨胀(即造成滞涨),某些类型的放松管制可能会提高增长并降低通货膨胀(即减少滞涨),最终的结果将取决于白宫在这些领域内实施政策议程的程度。

美国宏观经济政策将对增长和通胀产生一系列影响

尽管前景存在不确定性,最好的猜测是,美国政府的政策将在未来 1 至 3 年内导致美元持续疲软和总体高于目标的通胀。 关税本身可能会减缓增长,但这种影响可能会部分被减税、放松管制和美元贬值所抵消。如果白宫还积极推行其他促进增长的政策,尽管最初受到关税的冲击,GDP 增长仍可能保持相对良好。 无论实际增长是否强劲,历史表明,一段时期内持续的通胀压力对比特币和黄金等稀缺大宗商品来说可能是有利的。

此外,就像 20 世纪 70 年代的黄金一样, 比特币如今拥有迅速改善的市场结构——这得到了美国政府政策变化的支持。 今年以来,白宫实施了一系列广泛的政策变化,这些变化应该会支持对数字资产行业的投资,包括撤销一系列诉讼,确保资产对传统商业银行的适用性,以及允许受监管的机构(如托管人)提供加密货币服务。这反过来又引发了一波并购活动和其他战略投资。新关税对比特币等数字资产估值是一个短期的不利因素,但特朗普政府的加密货币特定政策一直支持该行业。综合来看,宏观经济对稀缺大宗商品资产的需求上升和投资者经营环境的改善,可能是未来几年比特币广泛采用的有力组合。

TrinityPad Integrates with Folks Finance to Accelerate DeFi Innovation

TrinityPad teams up with Folks Finance to boost decentralized finance (DeFi) with AI-driven tools, c...

Massive $3 Billion Bitcoin Fund Takes Shape with Cantor, SoftBank, Tether

While the deal is anticipated to be announced in the coming weeks, sources cautioned that it could s...

Top Meme Coins to Buy Now: Solana, Dragoin, Bonk, Solaxy & More— Best 5 Picks!

A closer look at the top meme coins to buy now, including Solana, Dragoin, Bonk, Solaxy, and more. E...